新聞中的法律/高度關注CFC所得明細表

財政部於日前發布營利事業受控外國企業制度(CFC)有關營所稅結算申報時需填寫之「認列受控外國企業(CFC)所得明細表」。

該所得明細表,可謂CFC施行前最關鍵之必讀文件,企業應注意受控外國企業所得明細表所釋出申報及揭露義務,以了解CFC施行後之最終課稅影響;

而個人之受控外國企業所得明細表雖尚未發布,但個人CFC法令規範架構與法人極其相似,個人受CFC法案影響者亦應儘快閱讀,俾利評估其影響層面。

@CFC 2023年施行,營所稅申報書新增第B7及第B7-1頁認列受控外國企業所得明細表

因應2023年首次施行CFC制度,第B7頁認列受控外國企業所得明細表將是營利事業申報2023年度營所稅最重要的一張表格,也會是未來稅務機關審核2023年營所稅必定將鉅細靡遺審理的關鍵頁次,

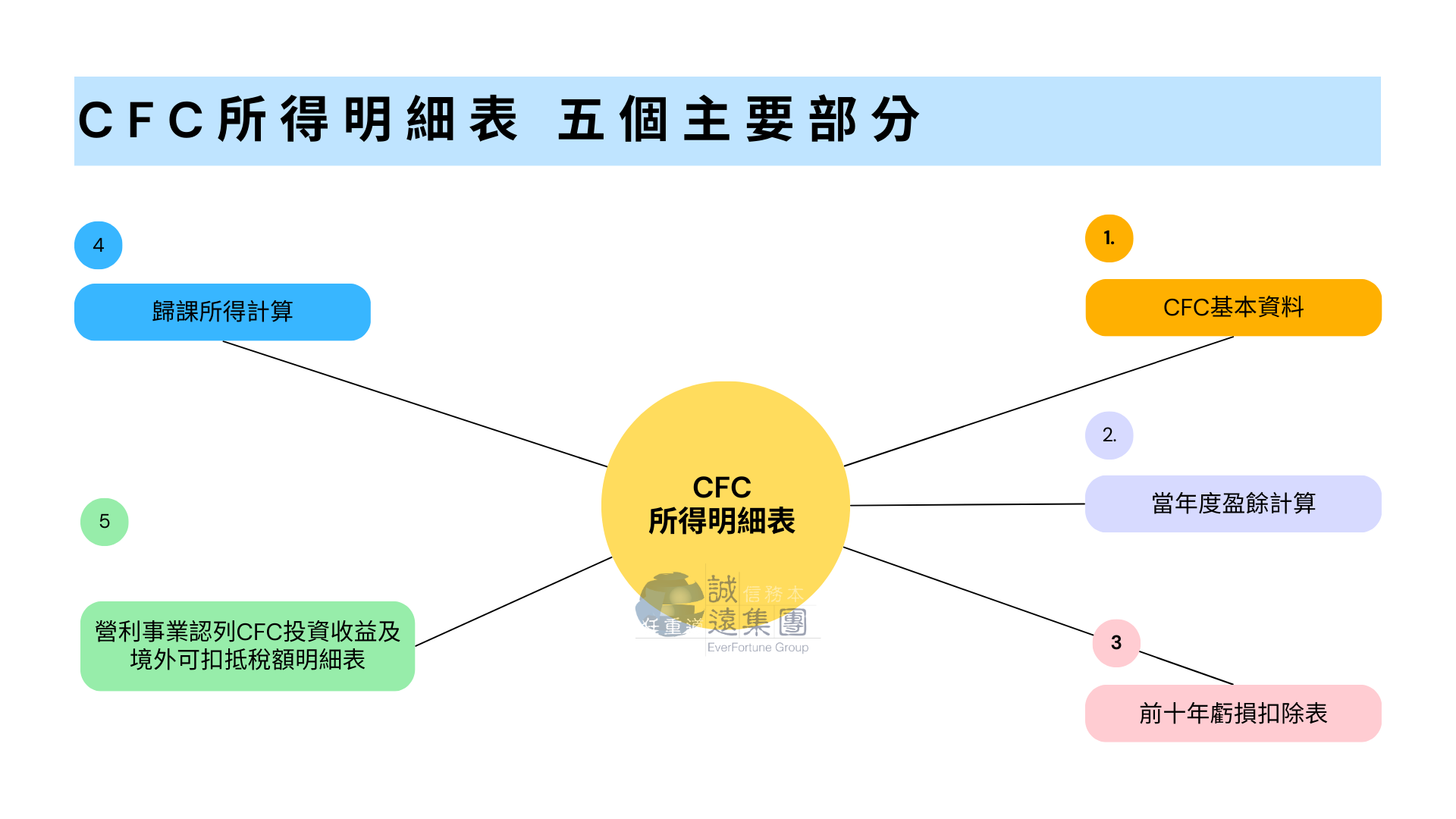

須依據CFC規範認列之所得金額將據以計算。細探該明細表共分為五個主要部分:

一、CFC基本資料:將揭露CFC名稱、稅務識別碼、所在國家或地區、實質營運活動檢視、CFC財務報表是否經會計師簽證;

值得注意的是,CFC制度設有豁免門檻,其中一項是指CFC符合實質營運要件,是否有固定營業場所、是否雇用員工等,這部分不容易誤解;但對於股利、租金、利息等被動收入,要小於整體收入的10%,企業在計算時較容易出現疑慮,哪些屬於被動收入、是否正確計算,都是關鍵所在。

二、當年度盈餘計算:將計算CFC當年度盈餘,特別注意其調整基礎為以中華民國認可之會計準則計算之當年度稅後淨利加上由其他綜合損益與其他權益項目轉入當年度未分配盈餘之數額後,再調整增、減源自非低稅負地區或國家,應注意僅有非低稅負國家或地區之採權益法認列之轉投資事業之投資收益及投資損失;

許多企業可能在中國大陸,或是在香港、新加坡等海外國家或地區有CFC,投資架構並不單純,又同時投資許多國家,就會增加計算的困難程度。

三、前十年虧損扣除表:彙總2023年度起之CFC虧損扣除,特別注意2023年以前之CFC虧損不得適用;

四、歸課所得計算:第三部份調整後之CFC當年度盈餘合計數填入後再扣除CFC當地法定盈餘公積或限制分配項目及2023年度以後之虧損扣除後依照持股比例計算應認列之CFC投資收益,將填入損益及稅額計算表第137欄依所得稅法第43條之3規定計算之投資收益;

五、營利事業認列CFC投資收益及境外可扣抵稅額明細表:揭露實際獲配CFC股利金額、處分CFC資訊等以作為未來CFC避免重複課稅之計算依據。

勤業眾信聯合會計師事務所稅務部協理陳瑩倩補充說明,新公布之受控外國企業所得明細表,每家CFC將填寫一張,即未來每家CFC單獨揭露且逐一管控其課稅相關資訊。

@營利事業主張CFC適用實質營運豁免者須於申報時檢附相關資料證明

不少企業詢問,若CFC欲適用實質營運豁免應如何舉證。由明細表可知,財政部要求營利事業應於辦理所得稅申報時,一併檢附CFC符合豁免規定之相關文件,

如:會計師意見書、固定營業場所之所有權狀、租賃契約及給付租金之原始憑證、CFC給付於當地實際經營業務之員工薪資支出原始憑證、CFC於當地實際經營業務之相關證明文件等,有主張豁免者應儘早準備。

張瑞峰另提醒,未來移轉訂價申報有關頁次其中B2頁關係人明細表亦新增是否符合CFC之勾選欄位,稽徵機關可更了解營利事業對於關係企業是否具有股權控制力或重大影響力,供移轉訂價審核時參考。

@新公布之所得明細表揭露資訊完整、所得調整計算有一定複雜度,營利事業及個人宜儘早分析試算

最後,認列受控外國企業所得明細表可謂整份營所稅申報書中填寫複雜度最高者,雖然只需填寫直接投資之第一層CFC資訊,但需要再取得第一層CFC直接或間接持有之其他各層轉投資公司財務資訊,方能正確計算應認列CFC之投資收益金額才算完成。

營利事業及個人宜儘早準備了解明細表內容,雖然首次結算申報為2024年5月,但建議可模擬填寫以了解揭露程度及為正確計算投資收益可能需蒐集之各項文件。

尤甚者,以往個人申報綜合所得稅因為綜合所得採用收付實現制而難度不高,但個人CFC生效後有關CFC產生之所得基本稅額部分申報複雜度遽增,建議個人可評估需求稅務專家協助辦理CFC相關所得基本稅額申報。

<資料來源 : 中央社、經濟日報>

想要更進一步了解CFC 歡迎報名我們的線上課程 ,也歡迎企業機關團體另可洽談時間和課程內容 !!

線上報名 : https://forms.gle/rkBD71juCkQVyzRY9